行业集体减产 显示面板的未来在哪里?

今年来,面板行业的坏消息不断传来。在产品终端,手机和电视产业,今年普遍“收成不佳”市场不断萎缩,导致企业砍单,进而影响上游面板厂。从2020年到2021年,LCD经历长达13个月的涨价周期,面板厂赚得盆满钵满,纷纷扩充产能,导致供过于求。今年初开始,面板厂业绩出现明显下滑。

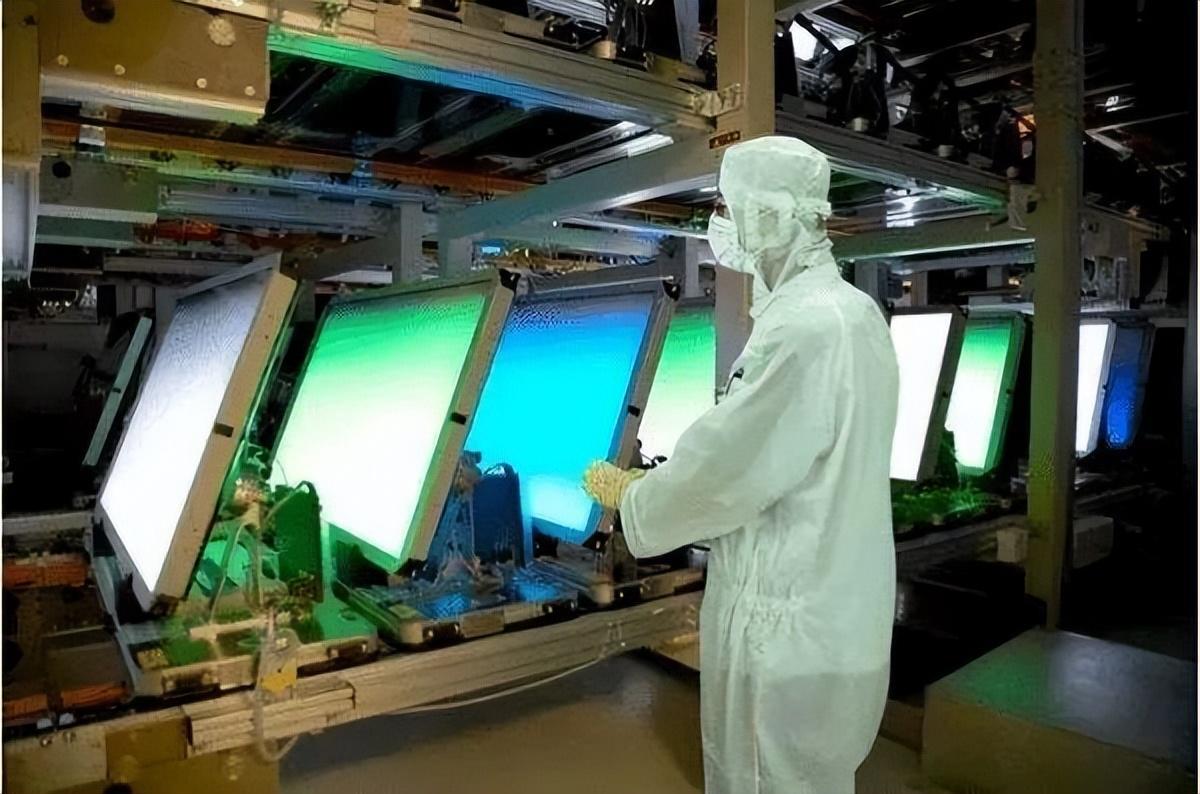

上游面板供应过剩,市场整体呈现供需失衡的状态,液晶面板价格却不断下跌的状况。液晶显示面板价格跌至谷底,面板业产能利用率创近十年新低,行业集体减产。

根据市场调研机构奥姆迪亚(Omdia)最新预测,全球显示面板制造商在2022年第二季度的产能利用率预计达到77%;第三季度的产能利用率预计将降至73%,创下2012年以来该行业的低点。7月14日晚间,TCL科技发布今年上半年业绩预告,净利润同比下降78%-80%。TCL科技旗下华星光电内部人士周勇表示,公司LCD面板确实在减产,减产规模不方便透露。

旧时代的落幕

作为强周期市场,面板行业处于产线投资到产能释放-需求过剩-减产-需求提升-增加产能的周期之中,并在产能释放和成本控制之间交替循环,换言之,面板行业只有冬季和夏季。尽管2020年到2021年间,面板行业经历了长达13个月的上行周期,但如今伴随着需求的下降,自去年三季度以来的面板下行周期,恐怕在时间上会超过13个月。

这体现在价格的持续下跌,以及下游的需求不振。数据显示,自去年三季度以来,液晶面板各尺寸的价格持续下跌,跌幅均超过50%,像32吋的电视面板,从去年6月份每片87美元的均价跌至今年7月份的27美元,跌幅接近70%。TCL科技董事长李东生在媒体采访中表示,面板下行周期拐点很难预测,目前已经接近谷底,不过,面板价格跌跌不休的走势也让行业下行周期触底时间延后。

另一方面,面板行业的主要需求端消费电子行业面临需求不振、增长困难的问题,出现厂商出现被迫砍单的情况。奥维云网的数据显示,2022年中国彩电行业一季度,全渠道零售量规模为883.1万台,同比下降10.8%;零售额规模为277亿元,同比下降11.0%,五一促销与618期间销量与销售额表现仍低于往期。

智能手机销量同样如此,Canalys显示,二季度大陆智能手机出货量同比下降10%,预计今年销量将为2012以来最差表现。同时全球智能手机出货量再次下降,降幅为8.7%,此前已经连续三个季度下滑。PC市场表现同样不乐观,Gartner统计结果显示,二季度PC出货量同比下降12.6%,创市场九年来最低点。

这意味着,尽管面板行业价格下跌,并传导至终端,但价格的下跌并未能起到提振消费的作用。上半年政府出台了多项消费刺激政策,虽然起到了一定的作用,但消费市场的主要问题是信心不足。家电网主编李韬认为消费电子行业想要扭转局面,应在需求上下手。也有经济学家表示,今年下半年,政策的主要方向可能会转变为需求的改善上。

新时代的到来

受下行周期影响,面板厂商们的业绩表现和股票市场并不乐观,其中TCL科技业绩波动明显,据其一季度财报显示,营收为405.98亿元,同比增速只有26.21%,相比上年同期下滑了80.43%,净利润则是同比下滑43.73%至13.53亿元,扣非净利润则大降71.19%。

当然业绩的不乐观也不止TCL科技,lg二季度净亏损额达到2.9亿美元,群创二季度税后净损约为10亿元,友达则是归属母公司净亏损达12.8亿元,彩虹股份预计2022年上半年净亏损在11亿元-12亿元。众多面板厂商陷入净利润下滑显著甚至亏损的境地。这反映在股价上,TCL科技股价相比去年同期降幅显著,降幅接近腰斩。

针对于此,继友达、群创鼓励员工休假以应对面板不景气周期后,LG也采取了停产LCD电视面板生产至明年等降产能措施。不过也有面板厂商未雨绸缪,开始寻找彩电、手机、电脑之外的广阔市场——物联网。

IDC预测,2030年中国每个家庭将拥有40-50个设备传感器。在这样的数据背后,一个产业共识是,互联网与移动互联网浪潮之后,万物互联正是美好生活的下一站。而在2020前后,一个相关悬念被解开:以万物互联为表征的、数字世界与物理世界的链接,后台离不开“智能”的流转,前台则需要“显示”的桥接。

可以说,屏幕的可视化,赋予了其天然的交互便捷性,物联网中的更多终端将拥抱一块或大或小的显示界面。所以,“万物互联”,一定程度上来说,也是“万屏互联”。 显示产品应用的大爆发不可逆转,科技企业亟需两大能力,屏幕,以及智能。屏幕是载体,智能是支撑。

广告、内容合作请点这里:寻求报道